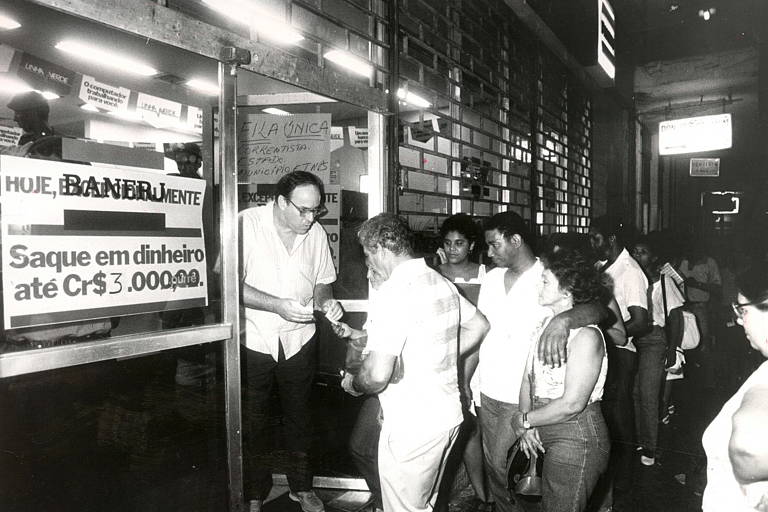

Movimento na agência sede do banco Santander, em São Paulo (SP), que comprou o Banespa nos anos 2000 - Eduardo Knapp/Folhapress; Vista aérea do prédio do Santander, antigo prédio do Banespa, no centro de São Paulo - Eduardo Knapp/Folhapress

Para além da busca por maior eficiência econômica, a privatização dos bancos estaduais fez parte de algumas das providências essenciais para consolidar o controle da inflação no Brasil obtido pelo Plano Real, a partir de 1994.

Se parece exagero, é preciso recordar a situação do sistema bancário nacional há três décadas –um panorama irreconhecível aos olhos de hoje.

Os brasileiros contavam com muito mais bancos de grande e médio porte a disputar depósitos em conta corrente e aplicações financeiras, mas boa parte deles só se mantinha de pé graças à inflação.

Era o caso da quase totalidade das instituições controladas por governos estaduais.

Havia nada menos que 32 delas operando em 1992, quando o Banco Central publicou estudo sobre a má gestão e a ingerência política nessa rede, que prejudicavam a política monetária, o controle das contas públicas e a regulação do setor financeiro.

Naquele ano, o IPCA teve variação de astronômicos 1.119,1% –ou 1% a cada dia útil. Pouco, porém, ante 2.477,15% no ano seguinte, o equivalente a 1,3% na média por dia útil.

Não é difícil entender como um descalabro inflacionário de tais dimensões propicia lucros fáceis para qualquer banco. Basta aplicar o dinheiro depositado nas contas correntes, ao qual não é devida remuneração, e embolsar o ganho sem correr risco.

Tratando-se de um banco estadual, tais proventos chegavam ao caixa do governo local –que se tornava uma espécie de sócio da inflação.

Esse maná incentivava governadores a usar seus bancos nas mais diversas tarefas orçamentárias e políticas, de empregar apaniguados a conceder empréstimos favorecidos para a própria administração e para empresários aliados.

Segundo o estudo realizado há 30 anos pelo BC, os gastos com pessoal representavam 82,5% da despesa administrativa dos bancos estaduais, ante 59% na rede privada.

Num exemplo do empreguismo, o Paraiban tinha 11 departamentos e 22 chefes de departamento; não operava crédito rural, mas mantinha uma diretoria para tal finalidade com 50 funcionários.

O potiguar Bandern, na época sob liquidação, contava com uma agência instalada por seis meses que não chegou a operar devido a divergências entre o governador e o prefeito local em torno das nomeações. Outra tinha 17 gerentes para 155 funcionários.

Na avaliação do BC, uma contabilidade rigorosa apontaria que nove bancos estaduais estavam com patrimônio líquido negativo em junho de 1992. Em bom português, estavam quebrados, apesar de toda a ajuda da superinflação.

Isso se dava devido ao crédito de má qualidade, fosse ao financiar empreendimentos fracassados, fosse ao emprestar para o próprio governo controlador –o qual, obviamente, não seria cobrado.

Os governadores usavam seu poder político não apenas para evitar que seus bancos fossem fechados, mas para obrigar o BC a socorrê-los.

Causou escândalo na época a crise do alagoano Produban, na esteira da derrocada dos usineiros do estado. O BC decretou a liquidação em 1988, mas um ano depois foi forçado a reabrir a instituição.

"Os bancos estaduais tinham um comportamento recorrente: em todas as eleições, ficavam inadimplentes com o Banco Central, e na prática o BC tinha de financiar por meio deles o excesso de gastos dos respectivos estados", relata Pérsio Arida, um dos pais do Plano Real, em depoimentos colhidos ao longo dos anos de 2016 e 2017.

Foi na gestão de Arida no BC, poucos dias antes de sua posse, que teve início o processo de privatização. Em 30 de dezembro de 1994, decretou-se uma intervenção nas duas maiores instituições estaduais do país, o paulista Banespa e o fluminense Banerj.

O impacto político da medida foi tremendo, ainda que São Paulo e Rio estivessem prestes a serem assumidos por Mário Covas e Marcello Alencar, tucanos como o presidente então eleito, Fernando Henrique Cardoso.

"Tomada a decisão de intervir no Banespa, resolvi eu mesmo comunicá-la ao Mário Covas", conta o ex-BC. "Na reunião, Covas foi tomado pelo maior ataque de fúria que já presenciei na minha vida."

Àquela altura, a venda dos dois bancos –e o enxugamento drástico da rede estadual– já era um propósito da equipe responsável pelo lançamento da nova moeda do país.

Calculava-se que as instituições seriam incapazes de sobreviver em um ambiente de inflação reduzida. Mesmo que sofressem ajustes rigorosos, como prometia o governador paulista, o processo seria lento, e os resultados, incertos.

Nada garantia, ademais, que programas de austeridade se manteriam nas eleições e sob as gestões seguintes. "Os casos de boa administração eram sempre temporários", recorda Gustavo Loyola, ex-presidente do BC e estudioso do tema.

Seria questão de tempo até que o sistema político pressionasse por novas operações de socorro financeiro, que acabariam por injetar mais dinheiro na economia, dificultando o controle da inflação.

Descapitalizados, os bancos estaduais não poderiam cumprir as normas de prudência que precisavam ser impostas a todo o setor. O país estaria sujeito a quebras capazes de derrubar toda a economia.

A estratégia para contornar as resistências políticas da esquerda à direita foi associar a privatização a um plano amplo de ajuda aos governos dos estados, cujas finanças também estavam depauperadas.

Assim, o governador que concordasse em vender seu banco –por vezes ao próprio governo federal– teria condições mais vantajosas para renegociar as dívidas herdadas do período inflacionário.

A primeira desestatização, após tentativas frustradas e uma batalha jurídica, foi a do Banerj, em junho de 1997. O comprador, o Itaú, pagou R$ 311 milhões, equivalentes a R$ 1,4 bilhão hoje.

Nos meses e anos seguintes, mais estados concordaram em vender ou simplesmente fechar suas instituições. Bancos de desenvolvimento, que não recebem depósitos do público, foram convertidos em agências de fomento.

O evento de maior repercussão desse processo foi, de longe, a privatização do Banespa. Em novembro de 2000, o espanhol Santander surpreendeu ao pagar R$ 7,05 bilhões (R$ 27 bilhões em valores atuais) pelo banco, que antes havia sido federalizado.

Uma CPI chegou a ser criada na Câmara dos Deputados para investigar as circunstâncias da intervenção à venda. De mais certo, a operação ajudou Covas a sanear as contas paulistas e dar início à hegemonia tucana no estado.

Até o governo do petista Luiz Inácio Lula da Silva deu prosseguimento, à sua maneira, ao enxugamento da rede estatal. Em 2004 e 2005 vendeu, respectivamente, os bancos de Maranhão e Ceará, que haviam passado à União.

Lula atendeu a apelos de sindicatos e deu outra solução para o piauiense BEP, o catarinense Besc e a paulista Nossa Caixa –foram todos comprados pelo Banco do Brasil em 2008, no lance final da saga de uma década e meia.